[ad_1]

Nhà đầu tư sẽ làm gì khi TTCK Trung Quốc có biến chuyển nhanh, đặc biệt là hồi phục với tốc độ mạnh mẽ? Câu trả lời là “gom hàng” cổ phiếu công nghệ từng sụt giá kinh hoàng.

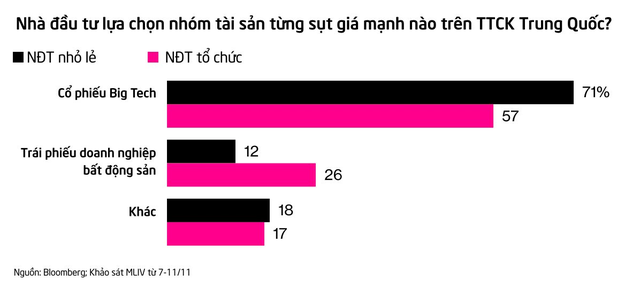

Big Tech là lĩnh vực được cả nhà đầu tư nhỏ lẻ và tổ chức ưa thích nhất trên TTCK Trung Quốc, theo cuộc khảo sát mới được thực hiện của MLIV Pulse. Trong đó, 42% trong số 244 nhà đầu tư nói rằng họ có kế hoạch rót nhiều tiền hơn vào thị trường này trong năm tới.

Thông thường, chênh lệch giữa giá cổ phiếu và các chỉ số như lợi nhuận và doanh số ngày càng lớn thì tiềm năng tăng giá khi có tin tốt càng lớn. Điều đó đang diễn ra trong chính tháng này, khi có nhiều dấu hiệu cho thấy Trung Quốc bắt đầu nới lỏng chính sach zero Covid. Các cổ phiếu được nhiều nhà đầu tư quan tâm như Alibaba đã tăng 20% chỉ trong 1 phiên.

Hiện tại, chứng khoán Trung Quốc có nhiều dư địa để hồi phục. Hang Seng Tech Index và Nasdaq Golden Dragon China Index – theo dõi các cổ phiếu doanh nghiệp Trung Quốc niêm yết ở Mỹ, đã giảm 70% kể từ khi đạt đỉnh vào tháng 2/2021. Xu hướng giảm này tệ nhất trong số 92 chỉ số được Bloomberg theo dõi. Chỉ trong tháng 9, các quỹ đã bán 33 tỷ USD cổ phiếu công nghệ Trung Quốc, theo Morgan Stanley .

Về cơ bản, lĩnh vực công nghệ của Trung Quốc vẫn chưa có gì thay đổi. Cho đến nay, không có nhiều dấu hiệu cho thấy Chủ tịch Tập Cận Bình sẽ thay đổi quy định với những gã khổng lồ công nghệ. Hơn nữa, nỗ lực huỷ niêm yết cổ phiếu Trung Quốc trên các sàn giao dịch ở Mỹ vẫn đang diễn ra. Các đợt phong toả ở những thành phố trọng điểm như Quảng Châu đã trở thành dấu hiệu cho thấy việc Bắc Kinh quyết tâm loại bỏ Covid-19 vẫn kìm hãm hoạt động tiêu dùng và tác động xấu đến nền kinh tế.

Tuy nhiên, trong bối cảnh thị trường Trung Quốc thăng hoa, thì giới đầu tư lại rất phấn khởi. Xu hướng mua bù thiếu (short cover) và “chạy” trào lưu đã trở thành động lực chính giúp chứng khoán nước này tăng điểm trong 3 tuần qua. Thậm chí, nhà đầu tư đại lục còn “bắt đáy” ở thị trường Hong Kong, bất chấp việc các quỹ lớn như Tiger Global Management cũng chịu thất bại và giảm phân bổ đối với khu vực này.

Rõ ràng rằng, cổ phiếu Trung Quốc đang có mức định giá hấp dẫn. Tỷ số P/E của chỉ số Golden Dragon đang thấp hơn 15, giảm 34% so với mức trung bình trong 10 năm qua. Trong vài tuần tới, nhà đầu tư sẽ hiểu rõ hơn về tình hình “sức khoẻ” của các doanh nghiệp Trung Quốc, khi Alibaba, JD.com và Pinduoduo sẽ công bố báo cáo tài chính.

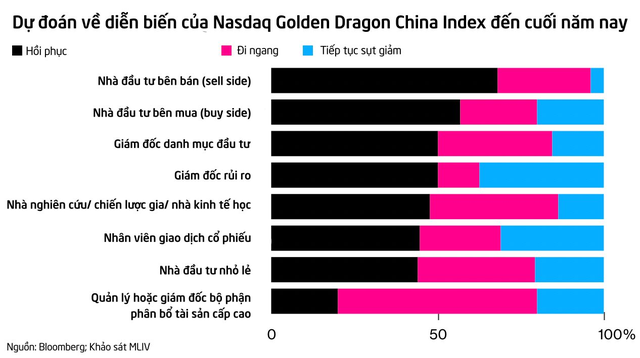

Gần 1 nửa số người tham gia thị trường trả lời trong cuộc khảo sát này rằng, họ kỳ vọng cổ phiếu Trung Quốc niêm yết ở Mỹ sẽ hồi phục phần nào vào cuối năm nay. Chưa đến 1/5 dự đoán đà sụt giảm sẽ kéo dài. Theo 48% người tham gia, thị trường vẫn đang chủ quan trước khả năng Trung Quốc dỡ bỏ quy định phòng chống dịch. Khoảng 45% nói rằng thị trường đang quá hào hứng về việc nước này mở cửa trở lại.

Chính sách zero Covid được coi là chất xúc tác lớn nhất cho đà tăng và cũng là rủi ro hàng đầu của thị trường Trung Quốc trong năm tới, theo đó đóng vai trò quan trọng với triển vọng sắp tới. Goldman Sachs nhận định, việc Trung Quốc mở cửa trở lại sẽ giúp TTCK nước này tăng 20%.

Tuần trước, Trung Quốc thông báo sẽ giảm số ngày cách ly với khách nước ngoài nhập cảnh và loại bỏ quy định phạt với các hãng hàng không có chở khách mắc Covid-19. Uỷ ban Thường vụ Bộ Chính trị Trung Quốc gần đây cho biết nước này cam kết theo sát chính sách zero Covid, nhưng giới chức cần khoanh vùng mục tiêu khi thực hiện các quy định hạn chế.

Theo số đông nhà đầu tư, lãi suất cao sẽ là rủi ro chính với thị trường tài chính quốc tế trong năm tới, cùng với đó là kinh tế Trung Quốc giảm tốc. Suy thoái kinh tế toàn cầu cũng nằm trong những nguyên nhân khiến các nhà đầu tư tham gia khảo sát lo ngại.

Tham khảo Bloomberg

[ad_2]